信托公司业务转型发展研究

王华

摘要:信托是一种特殊的财产管理制度和法律關系行为,同时又是一种灵活多元的金融制度,信托业与银行、证券、保险一并成为了我国现代金融产业中的四大支柱。当前信托业的发展受到多方因素的影响而面临着较大的业务转型压力。文章在深入研究海外发达国家的信托业务分类方法和英美日的信托业发展经验的基础之上,结合国内信托业转型发展所面临的机遇,提出了信托业应该在持续深耕资本市场的基础之上,积极拓展包括ABS市场、消费金融市场在内的新兴市场的建议,并着重强调了下渗信托业务服务惠及普通民众,促成信托的观念和文化普及,最终推动我国信托公司个人信托业务发展的建议。

关键词:信托;业务转型;资本市场;个人信托业务;

中图分类号:F832.49 文献标志码:A 文章编号:1001-862X(2018)03-0134-006

一、引 言

信托制度演变到今天已成为一种金融制度,人们称之为“金融信托”。我国信托业“类银行化”特征明显,即偏向于服务企业进行融资,以公司业务为主,部分信托公司仍然在监管真空的领域寻求“擦边球式”的业务运作,这直接导致了信托的观念和文化难以深入民众心中,绝大多数的普通民众对信托了解甚少,个人信托业务发展缓慢。信托业的业务不明确是使其遭受监管层面多次清理整顿的根本原因。

信托业在2007年重新登记以后,信托资产增速呈现出了较快的上升态势,其中2008年至2012年的资产管理规模增速分别为40.58%、54.89%、47.57%、58.25%、55.27%,信托资产规模从2007年的9461亿元上升到了2012年的74705.55亿元,同年信托业资产管理规模超过了保险业。近些年来,信托业的资产管理规模增速逐渐放缓,2013年至2016年的资产管理规模增速分别为46.00%、28.14%、19.56%、25.02%,2012年至2016年信托业净利润增速分别为88.06%、47.83%、28.82%、16.86%、2.82%。2017年由于银行和券商通道业务受限,信托业资产管理规模增速不降反增达29.82%,不过对应的净利润增速仅为6.77%,而且2016年4季度到2017年4季度的风险项目数从545项持续上升到了601项,同时期对应的风险规模从1175.38亿元上升到了1314.34亿元。

总的来看,信托业在当前的发展步入了一个“瓶颈”时期,行业的发展受到了来自多方因素的影响,包括经济新常态背景下实体经济增速放缓带来的资产质量下降风险,泛资管行业兴起背景下的资管机构竞争和行业内业务竞争风险,以及供给侧改革背景之下监管趋严所带来的合规风险和流动性风险,这使得当前信托业的发展总体上面临着较大的转型压力。因此当前对于信托业务转型问题的研究不仅与新常态背景之下供给侧改革的思路是一致的,同时对于该问题的研究也是非常具有实践性和前瞻性的。

较于银行业、证券业、保险业的研究,学界对于信托业的研究还相对较少,这是由于一方面信托投资存在着较高门槛,大部分的普通民众难以与信托公司发生直接关系,长此以往信托文化便难以深入人心。另一方面国内信托业的发展还处于行业生命周期中的幼稚期,业务模式仍有一定的不确定性。2013年是信托业发展的重要分水岭,此后证券投资类信托业务逐渐回升,而贷款类信托业务则逐渐回落,学界开始对跟随国内大类资产市场波动,但却主业不清的信托公司业务进行了研究。[1]-[7]

总的来看,此前大量的研究明确了近年来信托业转型压力越来越大的现实,而学者们给出的建议也大约一致,包括从资产受托向财富管理转型,从融资机构(债权投资)向实业投行(股权投资)转变,从被动管理向主动管理提升。不过具体在业务转型的选择方向上,学者们所基于的出发点和角度却并不相同,这是由于一方面各家信托公司的基础条件和战略目标存在着较大的差异,另一方面也是当前国内信托业的业务分类标准还没有完全统一。除此之外,此前对于信托业在新时期的业务转型研究并没有太多关注海外信托业的发展趋势,尤其是涉及个人的信托业务。本文就海外发达国家的信托业务分类展开了分析,并着重对英美日信托业发展的经验进行了研究,寄希望于为国内信托业的业务转型选择提供新的参考视角。

二、国外信托业发展的经验及启示

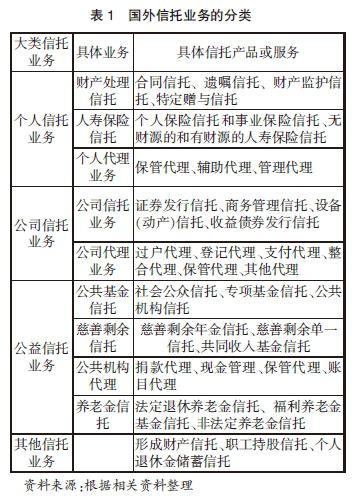

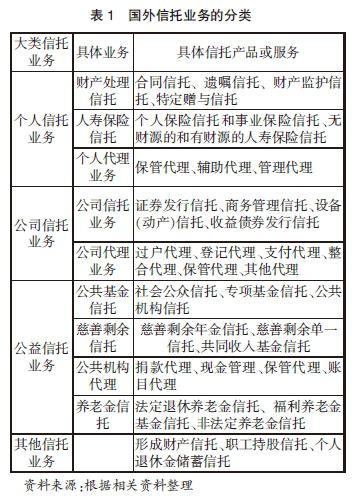

尽管世界各国在信托法律、经营机构、经营范围等方面存在着一定的差异,但信托机构的业务种类却大体相同,国外的信托业务主要可划分为个人信托、法人信托、公益信托、其他信托业务这四个大类。(见表1)

表1大致反映了海外发达国家信托业务的分类标准,每项大类信托业务之下又被划分为多项具体的业务,而业务之后又对应了不同类型的产品或服务,这种树状图的分类方法使我们对信托业务的分类有了一个更加清晰和直观的认识。相较于国外的信托业务分类,国内的信托机构将其业务简单划分为两大部分,即主营业务和兼营业务,主营业务主要指的是信托业务,兼营业务主要包括固有业务(固有资产的运管)、代理及相关中介业务、投行业务等。目前我国信托业务的概念仍然较为模糊,并且在具体的业务开展过程中存在信托业务与信托机构的经营范围、信托产品等概念的混淆。不过相对于信托的业务分类,发达国家的信托业发展趋势和经验更加值得我们研究。

(一)英国信托业的发展经验

英国早期的信托业务相对较为简单,私人作为受托人主要是处理公益事务与财富管理事务,官营受托则主要是为了军人提供遗嘱操办服务,因此早期英国信托业务功能偏重于事务性管理。此后随着个人营业信托和法人营业信托的出现与发展,英国信托业务的功能逐渐多元化,以个人作为受托人的信托业务成为英国信托业务中最重要的特征,即使当前的法人受托业务获得了极大的发展,但以个人作为受托人的民事信托业务量占到了所有信托业务中的近80%。

民事信托主要提供的是财产管理、遗嘱执行等服务。英国的民事信托按照委托人是个人还是法人可分为个人信托和法人信托两大部分,其中个人信托业务以资产管理、遗嘱执行、遗产管理、财务咨询最为常见,法人信托业务包括代办股份公司、代管企业年金基金、发行股份筹资。

摘要:信托是一种特殊的财产管理制度和法律關系行为,同时又是一种灵活多元的金融制度,信托业与银行、证券、保险一并成为了我国现代金融产业中的四大支柱。当前信托业的发展受到多方因素的影响而面临着较大的业务转型压力。文章在深入研究海外发达国家的信托业务分类方法和英美日的信托业发展经验的基础之上,结合国内信托业转型发展所面临的机遇,提出了信托业应该在持续深耕资本市场的基础之上,积极拓展包括ABS市场、消费金融市场在内的新兴市场的建议,并着重强调了下渗信托业务服务惠及普通民众,促成信托的观念和文化普及,最终推动我国信托公司个人信托业务发展的建议。

关键词:信托;业务转型;资本市场;个人信托业务;

中图分类号:F832.49 文献标志码:A 文章编号:1001-862X(2018)03-0134-006

一、引 言

信托制度演变到今天已成为一种金融制度,人们称之为“金融信托”。我国信托业“类银行化”特征明显,即偏向于服务企业进行融资,以公司业务为主,部分信托公司仍然在监管真空的领域寻求“擦边球式”的业务运作,这直接导致了信托的观念和文化难以深入民众心中,绝大多数的普通民众对信托了解甚少,个人信托业务发展缓慢。信托业的业务不明确是使其遭受监管层面多次清理整顿的根本原因。

信托业在2007年重新登记以后,信托资产增速呈现出了较快的上升态势,其中2008年至2012年的资产管理规模增速分别为40.58%、54.89%、47.57%、58.25%、55.27%,信托资产规模从2007年的9461亿元上升到了2012年的74705.55亿元,同年信托业资产管理规模超过了保险业。近些年来,信托业的资产管理规模增速逐渐放缓,2013年至2016年的资产管理规模增速分别为46.00%、28.14%、19.56%、25.02%,2012年至2016年信托业净利润增速分别为88.06%、47.83%、28.82%、16.86%、2.82%。2017年由于银行和券商通道业务受限,信托业资产管理规模增速不降反增达29.82%,不过对应的净利润增速仅为6.77%,而且2016年4季度到2017年4季度的风险项目数从545项持续上升到了601项,同时期对应的风险规模从1175.38亿元上升到了1314.34亿元。

总的来看,信托业在当前的发展步入了一个“瓶颈”时期,行业的发展受到了来自多方因素的影响,包括经济新常态背景下实体经济增速放缓带来的资产质量下降风险,泛资管行业兴起背景下的资管机构竞争和行业内业务竞争风险,以及供给侧改革背景之下监管趋严所带来的合规风险和流动性风险,这使得当前信托业的发展总体上面临着较大的转型压力。因此当前对于信托业务转型问题的研究不仅与新常态背景之下供给侧改革的思路是一致的,同时对于该问题的研究也是非常具有实践性和前瞻性的。

较于银行业、证券业、保险业的研究,学界对于信托业的研究还相对较少,这是由于一方面信托投资存在着较高门槛,大部分的普通民众难以与信托公司发生直接关系,长此以往信托文化便难以深入人心。另一方面国内信托业的发展还处于行业生命周期中的幼稚期,业务模式仍有一定的不确定性。2013年是信托业发展的重要分水岭,此后证券投资类信托业务逐渐回升,而贷款类信托业务则逐渐回落,学界开始对跟随国内大类资产市场波动,但却主业不清的信托公司业务进行了研究。[1]-[7]

总的来看,此前大量的研究明确了近年来信托业转型压力越来越大的现实,而学者们给出的建议也大约一致,包括从资产受托向财富管理转型,从融资机构(债权投资)向实业投行(股权投资)转变,从被动管理向主动管理提升。不过具体在业务转型的选择方向上,学者们所基于的出发点和角度却并不相同,这是由于一方面各家信托公司的基础条件和战略目标存在着较大的差异,另一方面也是当前国内信托业的业务分类标准还没有完全统一。除此之外,此前对于信托业在新时期的业务转型研究并没有太多关注海外信托业的发展趋势,尤其是涉及个人的信托业务。本文就海外发达国家的信托业务分类展开了分析,并着重对英美日信托业发展的经验进行了研究,寄希望于为国内信托业的业务转型选择提供新的参考视角。

二、国外信托业发展的经验及启示

尽管世界各国在信托法律、经营机构、经营范围等方面存在着一定的差异,但信托机构的业务种类却大体相同,国外的信托业务主要可划分为个人信托、法人信托、公益信托、其他信托业务这四个大类。(见表1)

表1大致反映了海外发达国家信托业务的分类标准,每项大类信托业务之下又被划分为多项具体的业务,而业务之后又对应了不同类型的产品或服务,这种树状图的分类方法使我们对信托业务的分类有了一个更加清晰和直观的认识。相较于国外的信托业务分类,国内的信托机构将其业务简单划分为两大部分,即主营业务和兼营业务,主营业务主要指的是信托业务,兼营业务主要包括固有业务(固有资产的运管)、代理及相关中介业务、投行业务等。目前我国信托业务的概念仍然较为模糊,并且在具体的业务开展过程中存在信托业务与信托机构的经营范围、信托产品等概念的混淆。不过相对于信托的业务分类,发达国家的信托业发展趋势和经验更加值得我们研究。

(一)英国信托业的发展经验

英国早期的信托业务相对较为简单,私人作为受托人主要是处理公益事务与财富管理事务,官营受托则主要是为了军人提供遗嘱操办服务,因此早期英国信托业务功能偏重于事务性管理。此后随着个人营业信托和法人营业信托的出现与发展,英国信托业务的功能逐渐多元化,以个人作为受托人的信托业务成为英国信托业务中最重要的特征,即使当前的法人受托业务获得了极大的发展,但以个人作为受托人的民事信托业务量占到了所有信托业务中的近80%。

民事信托主要提供的是财产管理、遗嘱执行等服务。英国的民事信托按照委托人是个人还是法人可分为个人信托和法人信托两大部分,其中个人信托业务以资产管理、遗嘱执行、遗产管理、财务咨询最为常见,法人信托业务包括代办股份公司、代管企业年金基金、发行股份筹资。